Índice

-

- FitBank compra Rodobank e expande operação no mercado de transporte

- Beep Saúde Capta R$ 100 Milhões e Acelera Crescimento

- Ativos da Quantum despertam interesse de gigantes do setor

- Amazon investirá R$ 10 bilhões em data centers no Brasil

- OpenAI está prestes a receber um novo investimento bilionário

- CVC renegocia dívidas e acalma investidores

- WEG expande seus negócios e compra fabricante turca de motores

- Betnacional e Betfair formam o primeiro unicórnio brasileiro de apostas

- Muito além do jogo

FitBank compra Rodobank e expande operação no mercado de transporte

O FitBank, uma fintech com foco em serviços bancários, acaba de adquirir o Rodobank, uma empresa especializada em soluções financeiras para o setor de transporte rodoviário de cargas. Essa união estratégica visa expandir a atuação de ambas as empresas em um mercado com grande potencial de crescimento.

A união entre o FitBank e o Rodobank representa um importante passo para a consolidação do mercado de fintechs no Brasil e para a oferta de soluções financeiras mais completas e personalizadas para o setor de transporte. Com essa aquisição, as duas empresas buscam fortalecer sua posição no mercado e impulsionar o crescimento de seus negócios.

Resumo da operação:

Complementaridade: O FitBank e o Rodobank possuem portfólios complementares, com o primeiro oferecendo uma plataforma de serviços bancários e o segundo especializado em soluções para o setor de transporte.

Sinérgia: A união das duas empresas permitirá a criação de novas soluções e a expansão da oferta de produtos para os clientes de ambos.

Expansão do mercado: O mercado de soluções financeiras para o setor de transporte no Brasil é estimado em R$ 500 bilhões e apresenta um grande potencial de crescimento.

Internacionalização: A aquisição do Rodobank fortalecerá a posição do FitBank no mercado brasileiro e acelerará sua estratégia de expansão internacional.

Leia mais sobre a aquisição do Fitbank, cliente parceiro da Investor Avaliações, clicando aqui!

Beep Saúde Capta R$ 100 Milhões e Acelera Crescimento

A Beep Saúde, startup que oferece serviços de saúde em domicílio, acaba de receber um investimento de R$ 100 milhões, elevando sua avaliação para R$ 1,2 bilhão. Liderada pelo fundo americano Lightsmith Group, a rodada contou com a participação de investidores como o fundador do Facebook, Mark Zuckerberg, e o CEO do Nubank, David Vélez.

Com esse novo capital, a Beep pretende acelerar o desenvolvimento de sua tecnologia para otimizar a logística e aumentar a eficiência das suas operações. O objetivo é tornar o atendimento cada vez mais rápido e acessível, expandindo sua cobertura para além de Brasília, Rio de Janeiro e São Paulo.

O que isso significa?

A healthtech está se consolidando como uma das principais players do mercado de saúde domiciliar no Brasil. Com esse novo investimento, a empresa poderá expandir seus serviços, alcançar mais pessoas e se tornar um ponto de referência para quem busca praticidade e comodidade na hora de cuidar da saúde.

Resumo da Operação:

Investimento significativo: A captação de R$ 100 milhões demonstra a confiança dos investidores no potencial de crescimento da companhia.

Foco em tecnologia: A empresa investirá em tecnologia para otimizar a logística e aumentar a eficiência das suas operações.

Expansão: A Beep Saúde busca expandir sua atuação para outras cidades e oferecer novos serviços, como saúde ocular e medicamentos.

Leia mais a respeito da operação, clicando aqui!

Ativos da Quantum despertam interesse de gigantes do setor

A Quantum Energia, controlada pela Brookfield, está prestes a colocar à venda um portfólio de linhas de transmissão que promete movimentar o mercado de energia no Brasil. Com um valor estimado em mais de R$ 8,5 bilhões, os ativos da empresa têm atraído o interesse de diversos players, tanto nacionais quanto internacionais.

A venda dos ativos promete ser uma das maiores transações do setor nos últimos tempos. A disputa acirrada entre os interessados deve elevar o valor final da negociação. Além disso, a aquisição desses ativos pode gerar um efeito cascata no mercado, com outras empresas também buscando oportunidades de crescimento por meio de aquisições.

Quem está na disputa?

Fundos de investimento: Grandes fundos como o canadense CDPQ e fundos chineses já demonstraram interesse nos ativos da Quantum.

Empresas do setor: A Eletrobras e a State Grid, com seus bilhões em caixa, são fortes candidatas a adquirir os ativos.

Consórcios internacionais: A Argo Energia, que já adquiriu um portfólio da Quantum em 2022, pode voltar a participar da disputa.

Por que tanto interesse?

Ativos de qualidade: As linhas de transmissão da Quantum são consideradas de alta qualidade e estratégicas para o sistema elétrico brasileiro.

Mercado em expansão: O setor de energia no Brasil está em constante crescimento, o que torna esses ativos ainda mais atrativos.

Diversificação de portfólio: A aquisição desses ativos permite que as empresas diversifiquem seus portfólios e garantam um retorno financeiro a longo prazo.

Leia a notícia completa aqui!

Amazon investirá R$ 10 bilhões em data centers no Brasil

A gigante da tecnologia Amazon, por meio de sua divisão de serviços em nuvem, a AWS, anunciou um investimento de R$ 10 bilhões nos próximos dez anos no Brasil. Esse montante será utilizado para expandir e modernizar seus data centers no país, que são responsáveis por armazenar e processar grandes volumes de dados para empresas e consumidores.

Com esse investimento, a companhia de Jeff Bezos demonstra sua confiança na economia brasileira e seu compromisso em fortalecer a presença da empresa no país. A expansão dos data centers da AWS proporcionará maior capacidade de armazenamento e processamento de dados, beneficiando empresas de todos os portes e setores. Além disso, a iniciativa gerará empregos e impulsionará o desenvolvimento tecnológico no Brasil.

Resumo da operação:

Investimento bilionário: A AWS investirá R$ 10 bilhões nos próximos 10 anos para expandir sua infraestrutura de data centers no Brasil.

Crescimento e geração de empregos: Esse investimento contribuirá para o crescimento do PIB brasileiro e a geração de milhares de empregos.

Fortalecimento da economia digital: A expansão dos data centers da AWS no Brasil fortalecerá a economia digital do país, atraindo mais empresas e investimentos.

Leia mais sobre o investimento da Amazon no Brasil, clicando aqui!

OpenAI está prestes a receber um novo investimento bilionário

A OpenAI, a empresa por trás do popular chatbot ChatGPT, está em negociações para levantar um novo investimento de US$ 6,5 bilhões. Essa nova rodada de financiamento valoriza a startup em incríveis US$ 150 bilhões, consolidando sua posição como uma das empresas mais valiosas do mundo.

Esse novo investimento é um claro sinal da confiança dos investidores no potencial da inteligência artificial e, em particular, na tecnologia desenvolvida pela OpenAI. Com esse capital adicional, a empresa poderá acelerar o desenvolvimento de seus produtos, expandir seus negócios e consolidar sua posição de liderança no mercado.

Resumo da operação:

Novo investimento: A OpenAI está em negociações para levantar US$ 6,5 bilhões, o que a valoriza em US$ 150 bilhões.

Líderes do investimento: A Thrive Capital deve liderar a rodada de financiamento, com a participação da Microsoft e negociações em andamento com a Apple e a Nvidia.

Crescimento acelerado: O sucesso do ChatGPT impulsionou o crescimento da OpenAI e atraiu a atenção de grandes investidores.

Leia mais a respeito, clicando aqui!

CVC renegocia dívidas e acalma investidores

A CVC, uma das principais empresas de turismo do Brasil, anunciou um importante acordo para renegociar suas dívidas, trazendo alívio para os investidores e impulsionando suas ações.

A renegociação da dívida é uma notícia positiva para a CVC, pois demonstra a capacidade da empresa de lidar com seus desafios financeiros e de cumprir os compromissos assumidos com os investidores. Além disso, essa medida fortalece a posição da CVC no mercado e permite que ela invista em novas iniciativas para impulsionar o crescimento do negócio.

Principais pontos:

Alongamento dos prazos: A CVC conseguiu estender o prazo de vencimento de suas dívidas em quatro anos, o que dá mais fôlego para a empresa e reduz a pressão por pagamentos imediatos.

Redução dos custos: O custo da dívida foi reduzido, aliviando a pressão sobre o caixa da empresa e permitindo que ela invista em outras áreas do negócio.

Melhora na estrutura de capital: A renegociação da dívida contribui para fortalecer a estrutura de capital da CVC e melhora sua saúde financeira.

Entenda melhor o cenário da CVC, clicando aqui!

WEG expande seus negócios e compra fabricante turca de motores

A WEG, uma das maiores empresas brasileiras do setor elétrico, anunciou a aquisição da Volt, uma fabricante turca de motores elétricos. Essa aquisição, avaliada em US$ 88 milhões, representa um importante passo para a WEG expandir sua presença global e fortalecer sua posição no mercado de motores industriais.

A aquisição da Volt é uma excelente notícia para a WEG, pois fortalece sua posição no mercado global e abre novas oportunidades de crescimento. Essa movimentação demonstra a solidez financeira da empresa e sua capacidade de investir em projetos estratégicos.

Resumo da operação:

Expansão global: A aquisição da Volt permitirá que a WEG amplie sua presença em mercados estratégicos como o Leste Europeu, Oriente Médio, Ásia Central e Norte da África.

Aumento da capacidade produtiva: A Volt possui uma fábrica de grande porte e uma capacidade de produção de 1 milhão de motores por ano, o que irá aumentar significativamente a capacidade produtiva da WEG.

Sinergia entre as empresas: A WEG e a Volt possuem culturas empresariais e portfólios de produtos complementares, o que permitirá a criação de sinergias e a oferta de soluções mais completas para os clientes.

Leia mais sobre a aquisição da WEG, clicando aqui!

Betnacional e Betfair formam o primeiro unicórnio brasileiro de apostas

A indústria de apostas esportivas online no Brasil está em ebulição. Em uma movimentação que sacudiu o mercado, a Flutter, maior grupo de apostas do mundo, anunciou a compra do controle da NSX, dona das marcas Betnacional e Mr. Jack.bet. Com essa aquisição, a Flutter consolida sua posição no país e cria o primeiro unicórnio brasileiro do setor, avaliado em mais de US$ 1 bilhão.

A fusão marca um novo capítulo na história das apostas esportivas online no Brasil. A união dessas duas empresas gigantes demonstra o potencial de crescimento do mercado, mas também os desafios que precisam ser enfrentados para garantir um ambiente seguro e responsável para os apostadores.

Resumo da operação:

União de gigantes: Ao unir forças, a Betfair e a Betnacional formam uma empresa ainda maior e mais competitiva, capaz de oferecer uma gama mais ampla de produtos e serviços aos seus clientes.

Mercado em expansão: O Brasil se tornou um dos maiores mercados de apostas esportivas online do mundo, atraindo a atenção de grandes empresas internacionais, com uma taxa de crescimento anual composta de 38% desde 2018.

Preocupações com o crescimento: O rápido crescimento do setor tem levantado debates sobre a necessidade de regulamentação mais rigorosa e a criação de mecanismos para proteger os consumidores.

Quer saber mais sobre essa movimentação que está chacoalhando o mercado de apostas? Clique aqui e fique por dentro de todos os detalhes!

Curtinhas da Investor Avaliações

- Cabe no bolso? Huawei apresenta o primeiro celular dobrável em 3 partes

- Raízen vai emitir bonds verdes no exterior

- Crescem riscos no mercado de commodities

- Stone contrata bancos para vender a Linx

- Rio Bravo levanta R$ 250 milhões para fundo imobiliário

Consolidada no mercado, a Investor Avaliações já atendeu mais de 300 empresas em 22 estados do Brasil. São mais de R$ 215 bilhões avaliados em ativos e mais de 1,25 millhões de itens inventariados.

Somos uma empresa de consultoria especializada em laudos e avaliações, com mais de 10 anos de experiência.

Contamos com um corpo técnico e executivo altamente qualificado para atender a sua companhia de forma exclusiva e personalizada. Solicite um orçamento para sua companhia, clicando aqui!

Muito além do jogo 🏈 💵

A NFL movimenta bilhões de dólares, principalmente com seus estádios. De acordo com Deloitte Annual Review of Football Finance, a liga americana americana movimentou US$ 18 bilhões com patrocínios, direitos de transmissão local e internacional, venda de produtos licenciados e e exploração da marca apenas em 2023.

A ideia é simples: mais eventos, mais pessoas, mais valorização dos imóveis próximos. Assim como um shopping atrai consumidores para uma região, um estádio gera um grande fluxo de pessoas para eventos esportivos e outros tipos de shows e atividades.

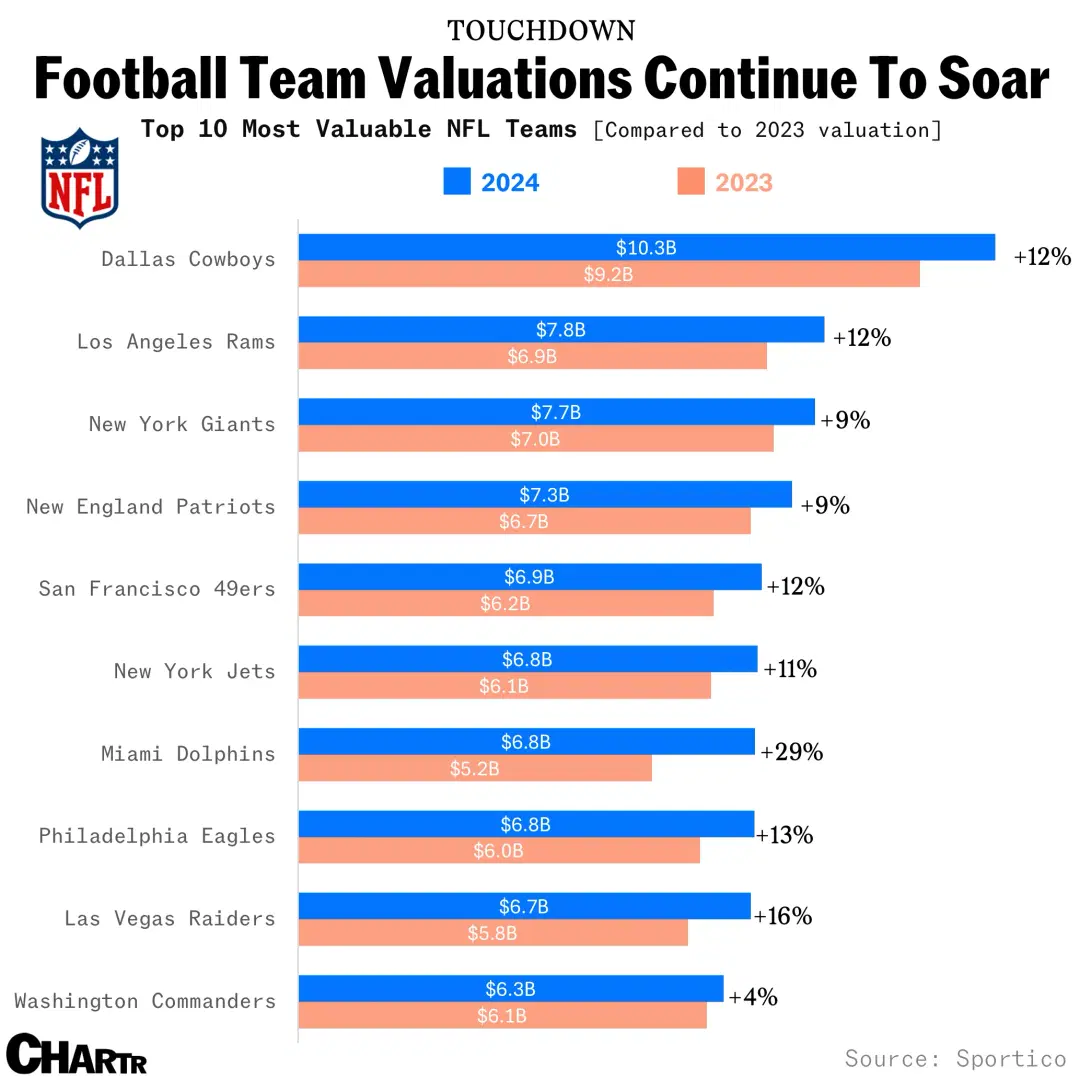

Esses complexos esportivos não são apenas arenas, mas verdadeiros centros urbanos integrando shoppings, hotéis e até condomínios residenciais. O valor de mercado das equipes da NFL é impressionante: o Dallas Cowboys é avaliado em cerca de US$ 9 bilhões, sendo o time mais valioso da liga, seguido pelo New England Patriots, com o valor de US$ 7 bilhões e o Los Angeles Rams, com US$ 6,9 bilhões.

Os clubes mais valiosos da NFL

No Brasil, a tendência é a mesma. O novo estádio do Flamengo, por exemplo, já movimenta o mercado imobiliário da região. Com o aumento da profissionalização do futebol, especialmente com a criação das Sociedades Anônimas do Futebol (SAFs), esse movimento tem ganhado ainda mais força. O mercado brasileiro de futebol tem atraído investidores nacionais e internacionais, interessados nas oportunidades oferecidas por esses novos modelos de gestão. O Campeonato Brasileiro, a título de comparação, ocupa a 7ª posição no ranking global, avaliada em R$ 11 bilhões.

Os clubes mais valiosos do Brasil

Imagem: SportsvalueCom a profissionalização do futebol brasileiro e a construção de estádios mais completos, oferecendo diversas opções de lazer e entretenimento, o mercado imobiliário brasileiro enxerga um grande potencial de crescimento nessas regiões, atraindo cada vez mais investidores.

📊 Resumo da operação:

Estádio como motor do mercado imobiliário: O AT&T Stadium, em Arlington, Texas, impulsionou a criação de complexos como o Texas Live!, aumentando o valor dos imóveis residenciais e comerciais em seu entorno. Em Inglewood, Califórnia, o SoFi Stadium trouxe uma revitalização urbana massiva, com o desenvolvimento do complexo Hollywood Park, elevando os preços das propriedades em mais de 20%. Já em East Rutherford, Nova Jersey, o MetLife Stadium reconfigurou a área industrial ao redor, estimulando o surgimento de empreendimentos como o American Dream, enquanto o Gillette Stadium, em Foxborough, Massachusetts, gerou a construção do Patriot Place, atraindo novos investimentos e impulsionando o mercado local.

Valorização imobiliária: A presença de um estádio aumenta o fluxo de pessoas e, consequentemente, influi no valor dos imóveis próximos. Nos EUA, a NFL movimenta anualmente cerca de US$ 18 bilhões, de acordo com a Deloitte Annual Review of Football Finance.

Oportunidades para o mercado imobiliário brasileiro: A profissionalização do futebol no Brasil, com a criação de SAFs, abre novas oportunidades para o mercado imobiliário explorar o potencial dos estádios e seus entornos. Estima-se que as SAFs dos principais clubes brasileiros possam movimentar até R$ 10 bilhões em investimentos nos próximos anos, fomentando ainda mais o crescimento do setor imobiliário.

- Ministério de Portos e Aeroportos lança planos setoriais com 1.500 projetos até 2035 – 12/12/2024 - 11 de dezembro de 2024

- Atlético-MG lidera ranking das SAFs mais valiosas do Brasil – 10/12/2024 - 9 de dezembro de 2024

- Desafios para a carteira de leilões portuários – 04/12/2024 - 4 de dezembro de 2024